据Global News报道:尽管央行尚未明确表示何时降息,加拿大的房贷利率总体已呈下降趋势。选择浮动利率还是固定利率贷款成为了每个业主的首要问题。

目前,浮动利率房贷仍然是更贵的选择,但对于那些拥抱风险的买家和再融资者来说,现在是选择浮动利率的好时机。

Ratehub.ca联合首席执行官James Laird表示,与去年秋季达到峰值的利率相比,现在的市场对借贷人而言更为有利。

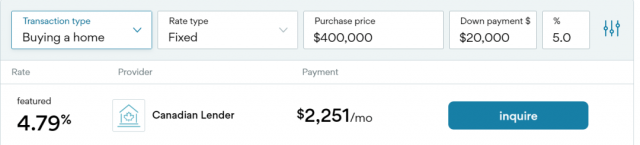

现在,一些3年或5年期固定房贷利率已经下降到5%。根据Ratehub汇总的数据,一些买家可以获得低至4.79%的5年期固定利率。

固定房贷利率与加拿大债券市场挂钩,该市场的收益根据市场对央行降息的预测上下波动。Laird认为,“人们对今年降息的看法十分乐观”。

虽然央行一直对利率何时开始下降保持沉默,但大多数经济学家预计降息将在晚春或初夏开始。

不过,央行行长Tiff Macklem警告说,即使利率开始下降,降幅也不会像上升的那样快,不太可能回到疫情时期的最低水平。

固定和浮动的区别

固定房贷利率意味着业主的每月付款和相关的利率在期限内保持稳定。

浮动利率则会随央行的决定而升降。但加拿大只有个别银行会采用月供浮动的还款方式,大多数借贷人的月供仍基本保持稳定,只是月供中本金和利息的部分变化较大,如果月供不够利息支出,银行就会要求增加月供。

疫情期间利率非常低,因此浮动利率贷款很受欢迎,然而在加息周期中,这种利率急剧上升。在过去的两年里,央行已将基准利率提高了近5%。

3年固定利率或是最优选择

温哥华的房贷专家Eitan Pinsky表示,现在浮动利率贷款是最贵的选择。目前提供的大多数浮动利率在6.1%-6.5%。

他说,想在春季买房的贷款人需要考虑,央行是否能降低政策利率,以便浮动利率在合同期间低于固定利率。

根据他的计算,央行需要未来3年内降低2%,选择浮动利率的业主才能比固定利率更省钱。他说,从6.1%开始的浮动利率贷款人在3年后的利率为4.1%,而彼时的固定利率会保持在4.99%左右。

然而,央行未来3年的决策谁也说不准——很多原因都可以导致通胀,影响央行的进一步降息。

此外,选择浮动房贷的风险更大。毕竟,像两年前俄乌战争那样的全球事件可能会打破对央行利率周期的预测。

由于进一步加息的风险永远不为零,Laird表示,依赖降息的浮动贷款人需要在预算中留有一些余地,以防期限内月供居高不下或增加。

他说:“浮动房贷确实需要一定的财务灵活性和对较高风险水平的应对能力。”

因此,Laird表示,一些业主仍在选择5年固定利率房贷,因为这是目前市场上最便宜的选择。

而他目前与大多数客户签订的是3年固定利率。虽然3年期比5年期的利率略高,但有望在借贷成本降低前续签。

1年期和2年期的固定贷款也能赶上续约时的降息,但是利率更高。他认为,3年期固定利率贷款其实是最好的选择。

浮动房贷的灵活性更优

不过,除了月供方面的考量,浮动利率比固定利率具有更大的灵活性,尤其考虑到提前卖房的风险。

浮动利率房贷违约的成本是支付3个月贷款利息的费用;固定利率房贷的罚款则更高,具体取决于业主贷款剩余时间以及合同利率与当时市场利率之间的相对差异。如果市场利率按预期下降,业主违约的成本将很大。

不过,在加拿大万事好商量,如果您真要提前还贷,罚息部分还是可以和银行商量的。

从省心省力的角度来说,固定利率也许更合适。毕竟,并不是每个业主都会愿意花费精力来查看央行的利率决定,并随时担心他们月供和利率的变化。

来源:温房网综合Global News

免责声明:转载此文章的目的旨在传播更多信息以服务于社会,版权归原作者所有,我们已在文章结尾注明出处,如有标注错误或其他问题请发邮件01simple888@gmail.com,谢谢!

加国观察-01simple.com 加拿大新闻,温哥华新闻,多伦多新闻,蒙特利尔新闻,加国新闻,加国热点,加拿大热点

加国观察-01simple.com 加拿大新闻,温哥华新闻,多伦多新闻,蒙特利尔新闻,加国新闻,加国热点,加拿大热点